グローバル3倍3分法ファンドは、鉄壁の守備と3倍の攻撃力がある

最近一部のブログで広がり始めたグローバル3倍3分法ファンドは、一言で言うと「最強の矛と最強の盾」の可能性があるレバレッジファンドです。(投資信託)

レバレッジファンドで有名なのは、S&P500の3倍リターンを目指す「SPXL」ですが、グローバル3倍3分法ファンドは、

債券 200%

株式 60%

REIT 40%

合計300%の「分散レバレッジファンド」です。

2018年10月に設定されたばかりの新しいファンドなので、長期の比較はできませんが、以下S&P500連動のiFree S&P500インデックスと比較したチャートです。

オレンジ : グローバル3倍3分法ファンド

青 : S&P500

昨年末のあの大幅下落も最小限で耐えている。

期間は短いですが、良さげな可能性を感じませんか?

グローバル3倍3分法ファンドのコンセプト

このファンドのコンセプトを分かりやすく言うと、株式とREITに3倍レバレッジをかけて「攻撃力」を徹底的に上げる。

しかしそれだけでは、下落時やレンジ相場に弱い欠点がある。

だから、3分の2を占める債券にも3倍レバレッジをかけ、「鉄壁の守備力」も手に入れちゃおう、っていうコンセプトなんです。

もっと分かりやすく言うと、3倍スクルトをかけ、さらに3倍バイキルトをかけるようなものです。(プロテスやブレイブに置き換えても可)

アセットアロケーション内訳

次は画像で見てみましょう。

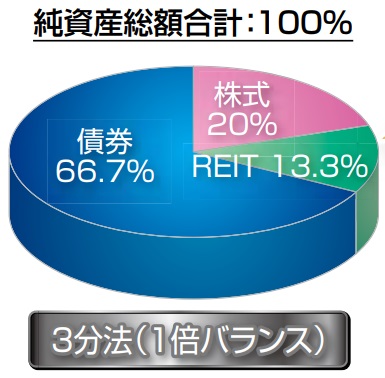

レバレッジをかけない1倍だとこうなります。

60~70代の資産家が好みそうな、大人しいアセットアロケーションですね。

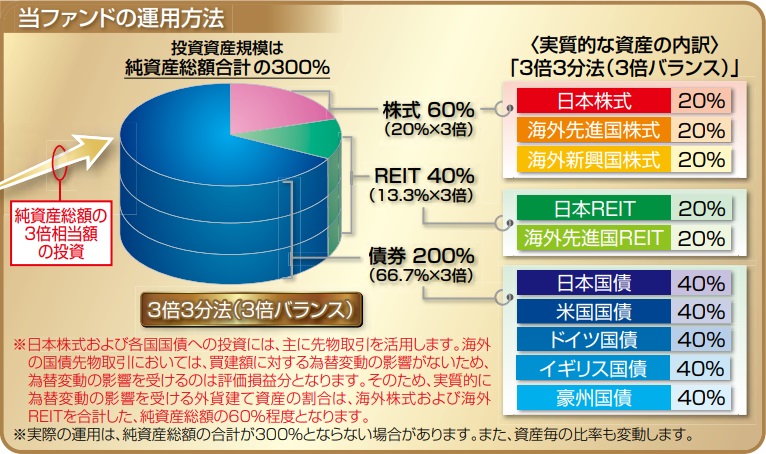

それがグローバル3倍3分法ファンドだとこうなります。

3者お互いの比率は同じなのに、何か重厚感のようなものを感じませんか?

画像にも書いていますがそれぞれ簡単に紹介しましょう。

債券は先進5カ国の国債

まずは全体の200%と3分の2を占める債権から。

【先進5カ国の国債】

日本 40%

米国 40%

ドイツ 40%

イギリス 40%

豪州 40%

上記、先進5カ国の均等割りで合計200%。

ボラティリティ(値動きの幅)を抑え、株式との逆相関も期待できますね。

それが全体の3分の2を占める200%もあるところがこのファンドのユニークな点と言えるでしょう。

サッカーでいえば、11人中7人がディフェンダーのようなものです。

点は入れさせないぜ。

株式は日本・先進国・新興国

次に比率が多いのが株式。

【3地域の株式】

日本 20%

先進国 20%

新興国 20%

分かりやすいバランスですね。

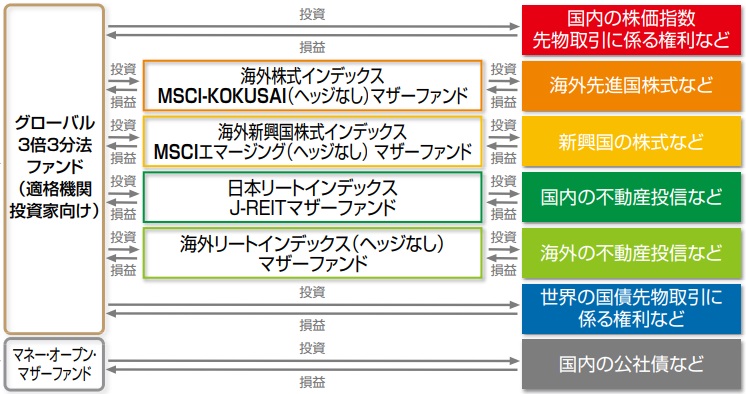

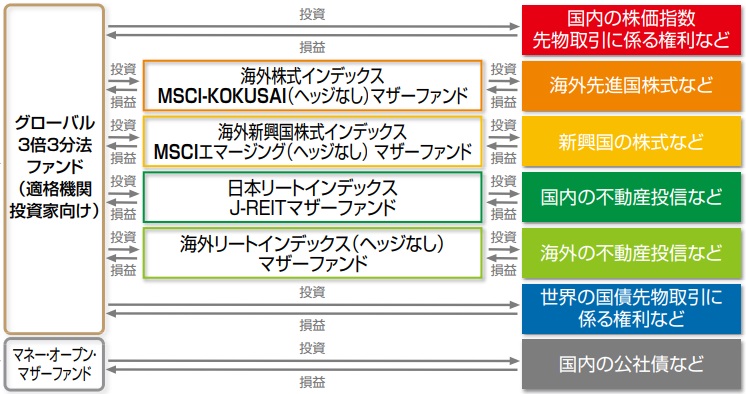

ポートフォリオの内訳はこちら。

海外株はMSCIの指数が使われているようです。

日本は何だろう?「国内の株価指数」と書いているので、おそらく日経平均かTOPIXでしょう。

サッカーでいえば11人中2人分のストライカー。

カール・ハインツ・シュナイダーと日向小次郎がそれぞれドーピングして、ポートフォリオに入っていると思ってください。

REITは日本20%、海外20%

最後はREITです。

REIT(リート)とは、Real Estate Investment Trustの略で、不動産専門の投資信託です。

【2地域のREIT】

日本 20%

先進国 20%

先ほどと同じ図ですが、内訳はこちら。

サッカーでいえば・・・

もういいだろう。

グローバル3倍3分法ファンドの基本情報

実は、グローバル3倍3分法ファンドには、

1年決算型

隔月分配型

の2種類があります。

以下、ファンドの基本情報です。(括弧内は隔月分配型で、表記なしの場合は同じ)

名称 : グローバル3倍3分法ファンド

信託報酬 : 0.4752%

設定日 : 2018年10月4日

償還日 : 2028年9月21日

純資産額 : 6.45億円(1.70億円)

決算日 : 9月21日(奇数月21日)

運用会社 : 日興アセットマネジメント株式会社

指数 : 全体のベンチマークはなし

運用方針 : 主に「グローバル3倍3分法ファンド(適格機関投資家向け)」を通じて、世界(日本含む)の資産(株式、REIT、債券)などに分散投資を行う。世界の株式やREITなどの現物の組入総額と、株価指数先物取引や国債先物取引の買建総額の組入合計額が、純資産総額の3倍相当額になるように投資する。原則、為替ヘッジを行わない。

・・・

信託報酬は0.4752%と意外に高くない。

しかし目を引くのは、償還日が2028年9月21日と残り10年を切っている点です。

償還日とは、ファンド運用の満期日のことです。つまりそこで強制的に解約になるわけです。

最近の多くの人気ファンドはほぼ「無期限」の運用ですが、このファンドは10年で終わり。

定期預金のように、満期のタイミングで100%プラスになる保証は無い。

償還日が延長になることもありますが、延長しない場合は償還日が近づくにつれ、売却が増え、価格は下がりやすくなります。

ここがこのファンドの良し悪しを判断する大きなポイントです。

だって、長期投資とは最低で10~15年なのに、長期投資を基本とする投資信託が10年で終わりなんて、美味しそうなフレンチのフルコースを10分で食べるかどうか考えるようなものです。

食えるんだろうけど満足できるのか?みたいな。

運用会社の意図は何なんだ?

人気がないのを見越している? まさかね。日興アセットマネジメントに聞いてみようかな。

あと、隔月分配型の純資産が増えてないのもマイナスポイント。

ぱたるは積立登録した

少し迷いましたが、私は少額ながらこのファンドを積み立てていくことにしました。(1年決算型を)

理由は、リターンの懸念材料は以下の2つで、

日本 20%

新興国 20%

上記はリターンを押し下げるかも。

ただ、300%の内の40%なら、全体の13.3%の比率でそこまで高くありません。

それと積み立てようと思った一番の理由は「面白そうだから」

運用が5年だったらやりませんが、10年あればぎりぎりOK。(延長の発表がなければ実質9年ほどか)

それで、レバレッジをかけつつ、守りも固いならやる価値があると。

理想は、eMAXIS Slimシリーズで償還無期限のファンドが出てくれればいいんだけどね。

正直、多くの人におすすめできるファンドではありませんが、守りが固くなったSPXLと思えばワクワクしませんか?

下はSPXLの5年チャート。

赤がSPXL

青がS&P500

昨年末にガツンと下がっていますが、こういうのがもしグローバル3倍なら、なだらかに、かつググンと右肩上がりになったら面白くないかい?

$$$

※ 2月19日追記 「なぜ10年で償還するのか?日興アセットマネジメント株式会社に聞いてみた」

上記を電話で聞いたところ、『最近設定したファンドの多くは、5年や10年の償還設定日を設けていることが多いですね』とのこと。

はっきりとした理由は分からないそうです。

ただ、償還日を延長することも珍しくなく、その場合は遅くても償還の1年前には通知するとのこと。

「グローバル3倍3分法ファンドが償還延長しない条件はあるか?」の問いには、

『目論見書に書いていますが・・・』と説明してくれて、よく見ると記載がありました。

以下、目論見書の繰上償還の項目

次のいずれかの場合等には、繰上償還することがあります。

・ファンドの純資産総額が10億円を下回ることとなった場合

・繰上償還することが受益者のために有利であると認めるとき

・やむを得ない事情が発生したとき

『10億円を下回っても継続の可能性はありますが・・・』と丁寧に説明してくれました。

関連記事