米国ETFの「順張り・逆張り買い」が正解だったか検証してみた

私の投資スタイルは基本的に順張りです。

逆張りで成功できるのは、一部の天才投資家だけだと思っています。

個別株や為替など「上がるか下がるかよく分からないもの」は順張りをしないと痛い目を見ます。

もちろん『そんなことないよ』っていう人もいるでしょうが、私は基本的にそう思っています。

なので、逆張りをするときは、大負け覚悟で張るわけです。

あくまで「基本的には」ね。

そう、今言っているのはあくまで投資全体の話をした場合で、基本的に順張り=トレンドに沿って売買をするのがいいと思います。

しかし、私がポートフォリオのメインにしている米国ETFは全く別物だと思っており、普段はガンガン逆張りで買っています。

なぜなら、向こう10年、20年は「○○ショック」が何回来ても都度それを乗り越えて、米国株価指数は上昇していくと思っているからです。

それを踏まえると大人しく順張りするより、○○ショックまでいかないまでも、「プチショック」で急落したときに、逆張りで買っていくほうが含み益が増えて、賢いやり方だと考えています。

米国ETFでも順張りせざる得ないこともある

じゃあ、常に逆張りで買えるかと言えば、そんなことはありません。

下は2017年のHDVのチャートです。(ぱたるはHDVホルダーなので)

一般的な指標のS&P500は、これよりやや右肩上がりなだけで大きく違いませんので、参考になるかと思います。

2017年は比較的堅調に株価が推移しましたね。

なので、チャートを見ても、はっきりと逆張りできそうな大きな下落が少ないです。

(5月と7月の2回くらいか)

こういった相場の時に、「下がるまで待つ」というのも1つの戦術ですが、私は機会損失のデメリットが大きいと思っているので、せいぜい1~3ヶ月で下がらなければ買いを入れます。

つまり、いつも逆張りで買えるわけではないんです。

ぱたるは「順張り・逆張り混在法」

私は、時に1~3ヶ月待ってから買いを入れることがありますが、一銘柄につき大体、年間8~16回くらい買っています。

例えば、2018年にHDVは14回約定しました。

これは、毎月一定期間で買っていたわけではなく、2日連続で買っている日もあったので、間隔はバラバラ、口数もバラバラです。

基本的に逆張りを狙いましたが、順張りでも買っています。

つまり、ドルコスト平均法で買っておらず、「順張り・逆張り混在法」で買っていたわけです。

順張り・逆張り買いとドルコスト平均法を比較、検証してみる

では、私の買い方である「順張り・逆張り混在法」は現実にうまくいっているのか?

2018年の実際に買った場合と、もしドルコスト平均法で買っていたらどう違っていたのか、検証してみましょう。

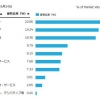

下は2018年のHDVの年間チャートです。

青丸が私が実際に買った日(近い日に別に買っている場合は、丸印は1つにまとめています)

緑四角は毎月1日に買っていたと想定した場合(ドルコスト平均法を想定)

まず、一番左の青丸。最高値で買っている!(泣)

この時は、1月9日から最高値の1月26日まで5回も買っている!(後からデータ見てびっくり!)

NISA用で買ったわけですが、数ヶ月に分けて買うべきでしたね。

見事に「ザ・高値掴み」の典型例でした。

あまりに見事すぎて、恥ずかしさより胸を張りたい気分です(←アホです)

その後はどうだろう?

・・・

うん、ほぼドルコス君に勝ってるな。

10月と12月なんてドルコス君に任せてたら高値掴みするところだったか。

まあ、運の要素もありますが。

でも、2017年も下がっていた7月にしっかりと買えていたし、やっぱりこの買い方って良いんだ!

【結論】米国ETFは「順張り・逆張り混在法」で買え!

だね。