ぱたるのポートフォリオ公開 2018年5月

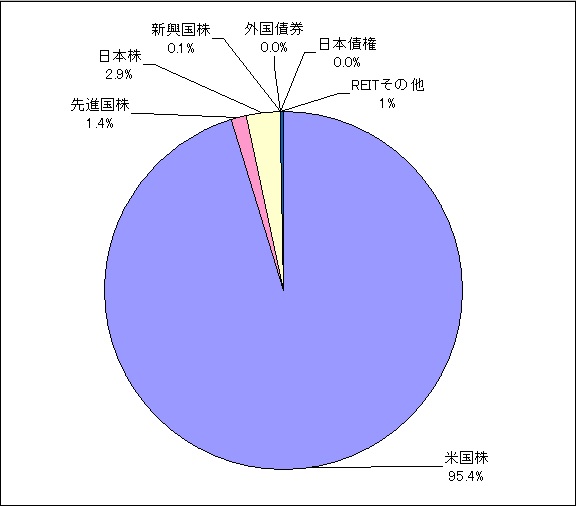

前回は私のアセットアロケーションを紹介しました。

以下のグラフが現在の私のアセットアロケーションです。

前回もお伝えしましたが、改めてアセットアロケーションとポートフォリオを説明します。ご存知の方は飛ばし読みしてください。

アセットアロケーションとは?

アセットアロケーションとは、「資産の大分類」の配分です。例えば、

- 先進国株式

- 日本債券

- 不動産

- 預金

上記のような、資産を大きく分けたときの配分を「アセットアロケーション」といいます。

ポートフォリオとは?

ポートフォリオとはアセットアロケーションの中の小さな分類=「商品・銘柄」の配分です。例えば上記のアセットアロケーションに当てはめると、

- HDV(米国ETF)

- PFF(米国ETF)

- ニッセイ外国株式インデックスファンド(投資信託)

- 日本国債10年(日本債券)

- 投資用1Kマンション(不動産)

- 日本円(預金)

- 米ドル(預金)

- オーストラリアドル(預金)

上記のHDVを例に取ると、先進国株式というアセットアロケーションの中の、米国株式の中の、米国ETFの中の、「HDV」という銘柄(小分類)になります。

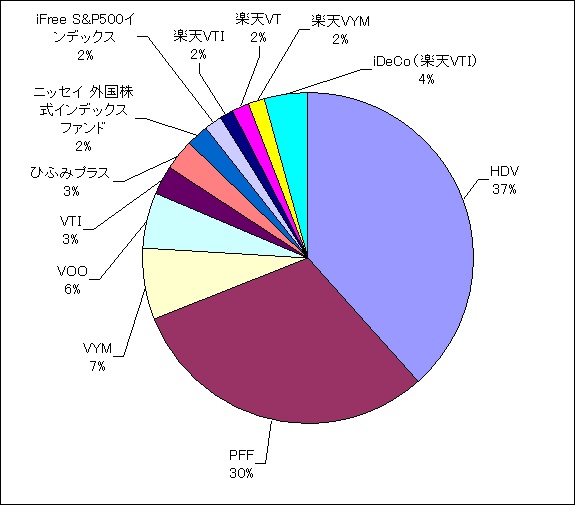

ぱたるのポートフォリオは?

前回のアセットアロケーションに引き続き、今回は私のポートフォリオをお伝えします。

以下のグラフが2018年5月現在の私のポートフォリオです。(1ドル=109円計算の円ベース。預金、保険除く)

大きく分けると、

- 米国ETF 83%

- 投資信託 17%

になり、1位のHDVが37%、2位のPFFが30%で、その二つだけで全体の67%、つまり3分の2を占めている計算。

3位のVYMを合わせると全体の74%を占めていますが、この3つは「高配当ETF」と言われています。

投資信託は割合が少ないですが、前項のアセットアロケーションを見てもわかるように、内訳のほとんどが米国株で占められています。

ひふみプラスだけが、唯一の日本株メイン、唯一のアクティブファンドです。

米国ETFとは?

ETFとは、Exchange Traded Fund(エクスチェンジ・トレード・ファンド)の略です。

訳すると、「証券取引所に上場している投資信託」で、上場しているので普通の個別株式と同じように売買することができます。別名「上場投資信託」と呼ばれることもあります。

米国ETFとは、例えば、「ニューヨーク証券取引所」や「ナスダック」などに上場している投資信託です。

ETFは「1銘柄で分散投資」できる

投資初心者の方にとって、「アップル」とか「マイクロソフト」などの個別株ならばイメージは湧くと思いますが、上場の投資信託と言われてもいまいちピンとこない方もいるのではないでしょうか?

例えば、米国企業で「アップル」や「マイクロソフト」の他にも、「グーグル」や「アマゾン」、「P&G」などは知っていますよね?

それら上場企業の、50社とか100社とかの株式が「セット商品」になったものがETFと考えてください。

仮に、アップル株一社に全資産を投下して、もし会社が倒産したら資産もゼロになるので危険です。

しかし、ETFだったら、多いもので8000社も「セット商品」になっている銘柄もあるので、1社つぶれてもリカバリーできるのがメリットです。

つまり「1銘柄なのに分散投資」ができるのです。

(※ ETFには株式だけでなく債券がセットになったETFもあります)

私のポートフォリオは高配当ETFがメイン

私のポートフォリオは、

- HDV

- PFF

- VYM

の3つを合わせて全体の74%を占めています。

これらは高い利回りの配当金を出すため、「高配当ETF」と呼ばれています。

高配当ETF=キャッシュフローの安定

上記3銘柄、その中でも特に「HDV」をメインにして、最終的にはポートフォリオの88%~92%くらいの割合にしたいと思っています。

理由は2つ。

- 配当金によるキャッシュフローの安定

- コストの安さ

投資信託より米国ETFはコストが安いのが理由のひとつですが、それよりも「配当金によるキャッシュフローの安定」こそが米国高配当ETFをポートフォリオの柱にしている理由です。

つまり、短期的な売り買いではなく、長期に保有して「インカムゲイン」を狙う戦略です。

インカムゲインとは?

インカムゲインとは株やETFの配当金、預金、債券の利子、家賃収入で収入を上げることです。

元になるETFを売らない限り、継続的に収入を得られるので、キャッシュフローを安定させてくれます。

(※ インカムゲインは英語では「investment income」というようですが、当サイトでは一般的な「インカムゲイン」と表記します)

HDVの配当利回りは3.58%

私のメイン銘柄は「HDV」。「VYM」と並ぶ、「人気の高配当ETF」です。

以下は組入れ比率の高い上位10社です。

- エクソンモービル

- AT&T

- ベライゾン

- シェブロン

- ファイザー

- ウェルズファーゴ

- プロクター&ギャンブル

- フィリップモリス

- シスコ・システムズ

- コカ・コーラ

あまり見慣れない企業が入っているかもしれませんが、いずれも高配当の優良企業ばかりです。(11位以降含めて合計70社ほど。組入れ銘柄は運営会社の判断で入れ替えがあります)

2018年5月現在のHDVの配当利回りは3.58%。過去数年でみると利回りはほぼ横ばいですかね。

HDVの「実質」配当利回りは2.8%

HDVの配当利回りからコストを引くと、

経費率 : 年間0.08%。

税金 : 約20%(米国徴収税10%は外国税額控除で取り戻すとして)

差引、実質利回りは2.8%と、税引き後も3%近くあるのが魅力です。

HDVで夢の配当金暮らし!?

HDVの保有シミュレーションをしてみましょう。

HDVを50万ドル分持っていれば、年間14,000ドルの配当がある計算になります(実質利回り2.8%で計算。年4回に分けて配当される)

下記は14,000ドルを円換算した例(為替変動による3パターン)

- 1ドル 90円 ⇒ 126万円

- 1ドル 100円 ⇒ 140万円

- 1ドル 110円 ⇒ 154万円

いかがでしょうか?この金額が毎年チャリン♪チャリン♪と入ってきます。

この金額だけで生活するには東京ではちょっと難しいですが、生活資金の足しになるのではないでしょうか。

老後には少しずつ売却することにより、「キャピタルゲイン(売却益)」も十分期待できます。

HDVは「資産形成」にも「資産運用」にもオススメ!

このブログを見ている皆さんそれぞれに、例えば、

「年金は期待できない・・・ 老後の資産作りをどうしよう?」とか、

「突然の病気、ケガや、親の介護で職を失う不安」や、

「できれば少し早めに現役引退したいな」などと、将来を考えていると思います。

私も同じです。

HDVは「高配当」かつ「長期的に安定した成長」が見込めるETFなので、1から資産を作る「資産形成」にも、すでにある程度の預金を持っている方の「資産運用」にもオススメです。

「金を見せやがれ~!」by ジェレミー・シーゲル

多くの米国株ブロガーの記事を読むとよく出てくる名前が、「ジェレミー・シーゲル」です。

シーゲル氏は経済学者で、著書「株式投資の未来」という本が有名です。内容は、株式投資の指針や優良株とは何か?、配当や分散投資について幅広く書かれています。

その本で書かれているのが、

株式が卓越したリターンを生む上で、配当がなくてはならないほど重要なのは、それが信頼の印となるからだ。

(中略)

経営陣が会社は黒字だというとき、株主は、誰はばかることなくこういっていい。

「金を見せてくれ!(Show me the money !=配当を出せ!)」

ジェレミー・シーゲル著 株式投資の未来

つまり、上場企業は配当を出すことが重要で、配当がでない株は優良株ではないということを言っているのだと思います。

さらに、それが高配当で、株価が安定した株やETFであれば、継続した配当によりキャッシュフローの安定をもたらしてくれます。

関連記事はこちら