米国株の待機資金はMMF?債券?いや、外貨定期預金がいい

値上がりする米国株を指をくわえて見ている今

2019年11月

米国株価指数は過去最高値を更新しています。

『こんなに高くなると買いづらい』

という人も多いのではないでしょうか。

そうなると考えるのが「米国株買いの待機資金の使い道」です。

債券やMMFよりもドル定期預金がいい

今年7月の記事では、米国株買いの待機資金の使い道は「債券」よりも「MMF」よりも「ドル預金」がいいよ、と書きました。

債券やMMFには為替変動リスクがあるため、売却時に儲かってないのに税金を取られたり、さらに価格の上下により損失が出たりして、「安全に待機させたつもり」のお金が逆に作用する可能性を示しています。

上記では、短期債や総合債券などとも比較しています。良かったら本稿の予備知識として参照ください。

さて、今回はもう一歩進んで、「ドルの定期預金をうまく使うともっといいよ」っていう話をしましょう。

寝かせる金融商品のポイントは3つ

ドル定期預金の話しをする前に、前提として米国株を買うために寝かせる金融商品のポイントは以下の3つ。

① 高い換金性。

② 利用時に価格が下がっていないこと。

③ 見かけの為替益によって、余分な税金を払わなくていいこと。

順番に説明します。

① 高い換金性

これは現金なら問題なし。

ドル建てMMFやドル建て債券も有名どころなら問題ないでしょう。(債権は生債券でなくネットですぐに売買できるもの)

② 利用時に価格が下がっていないこと

「急落が来た! さあ、待機資金を換金して米国株を買うぞ」

というときに、元のアセットの価格が下がっていると損失になってしまいます。

これは米ドルなら問題なし。

円でも、円高で買えれば理想ですが、円安で買ったからといってその場で損が生じるわけではありません。ドル建てMMFは利回りの変化はあれど、価格はほぼ一定なので問題なし。

ドル建て債券はいろいろな種類がありますが、必要な時に価格が下がっているかもしれません。

ここで重要なのはボラティリティが低いこと。株式の急落と逆相関で上がってくれたらさらにGood。

③ 見かけの為替益によって、余分な税金を払わなくていいこと

これは少し分かりにくいかもしれません。

ドル建てMMFやドル建て債券は関係があります。

ドル建てMMFやドル建て債券を売った場合、「ドルのまま換金しても、すべて円換算で損益が計算」されるんです。

例えば、1ドル105円のときにドル建てMMFやドル建て債券を買いました。相場が急落したので、それを売りましたが、そのとき為替は1ドル110円でした。

こうなった場合、儲けてもいないのに、差引5円分の為替利益が出た扱いになって税金を取られてしまうんです。

こちら「外貨MMFはおすすめしない」でも私の失敗談を紹介しています。

普通預金と定期預金の金利は全然違う!

『ドル預金の金利なんてたいしたことないでしょ? 寝かせるならやっぱりMMFや外国債券でしょ』

と思う方。

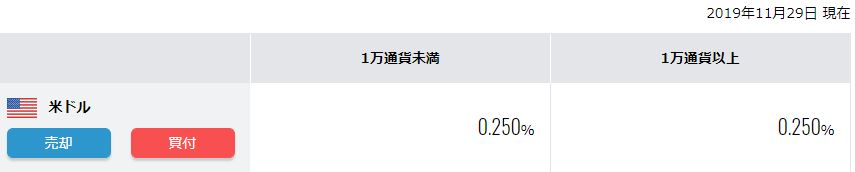

こちらは住信SBIネット銀行のドル普通預金の金利です。(2019年11月現在)

たったの0.25%・・・ 半年前よりだいぶ低くなった。

次に、こちらは同じく住信SBIネット銀行のドル定期預金の金利です。(2019年11月現在)

1ヶ月定期で1.55%

3ヶ月定期で1.80%

こちらもFF金利の下げにより以前より下がりましたが、なかなか悪くないでしょ?

さらに、円からの預金限定でさらに金利がアップすることもあります。(ちょこちょこキャンペーンをやっている)

MMFの利回りは?

SBI証券のドル建てMMFで一番利回りが高いのが「ブラックロック・スーパー・マネー・マーケット・ファンド」で、利回り1.245%です。(2019年11月現在)

高い手数料と売却時に損を出さない工夫が非常に難しい金融商品なので、「米国株を買うための待機資金」として買うのはおすすめしません。

外国総合債券ETFの利回りは?

外国総合債券ETFの利回りも見てみましょう。(2019年11月現在)

AGG 2.71%

BND 2.74%

なかなかほどよい利回りですね。

しかし・・・

外国債券は安全じゃない

改めて、こちらはドル定期預金の金利

1ヶ月定期で1.55%

3ヶ月定期で1.80%

『1%も高い債券はいいじゃないか』

って思いますか?

それは、基本ポートフォリオに外国債券を組み込むのがデフォルトの人はそれでもいいでしょう。

ただ、「米国株を買うための待機資金」として債券を買うなら、それはMMFと同じ理由で、1%ぽっちの高い利回りなどは簡単に吹き飛ぶ値なんです。

得をするための行動が、トントンどころかむしろ損をする可能性もあるわけです。

ぱたるのおすすめ定期預金活用術

さて、もう一度住信SBIネット銀行のドル定期預金の金利を見てみましょう。

期間が短くて金利が高いのは3ヶ月もの。

私の使い方は、ドル資金の

3分の1を「3ヶ月定期」

3分の1を「1ヶ月定期」

3分の1を「普通預金」

こんな感じで振り分けています。例えば3万ドル持っていたら1万ドルずつ振り分けているわけです。

意図は、

一瞬の急落で逆張り買い用資金を「普通預金」で利用し、

政治経済状況の不安定度によって「1ヶ月定期」を更新せずに普通預金に振り替えてみたり、

ほぼ自動更新で手間なく高金利をゲットできる「3ヶ月定期」、

というように、利用目的に応じて振り分けています。

良かったら参考まで。

株式&債券分散派の人は別

再度言いますが、基本ポートフォリオに外国債券を組み込むのがデフォルトの人は、ドル定期預金が絶対いいわけではありません。

なぜなら、そのような人は外国債券の為替リスク、価格変動リスク、利回り変動リスク、インフレ(に勝てない)リスク、株式より利回りが劣ると言われているリスク、などを理解して外国債券を買っているからです。

つまり、株安を虎視眈々と狙っておらず、目先のドル相場がどうだとか、債券価格や利回りがどうだとか、FF金利が上がった下がったとかで投資判断をコロコロ変えていないわけです。

私は違います。ポートフォリオの99%が株式です。

ドルコスト平均法も使いますが、株安を虎視眈々と狙う派で、チャートの急落や急騰が起こればスマホに通知がきて対処できる体制がある程度できています。

・・・

以上、「米国株の待機資金先はドルの定期預金をうまく使うといいよ」という話でした。

これはあくまで私に合ったやり方です。

皆さんは自分の投資戦略やアセットアロケーションにより、自分に一番合った選択肢を選びましょう。

関連記事