バランスファンドと全世界株式を比較、1本だけ持つならどっちがいい?

『投資ね~・・・。そろそろやらんといかんな~・・・。

え? ポートフォリオって何? 複数に分散? 投資って何か1つじゃだめなの? 面倒だから1つだけおすすめしてくれ~!』

って思う人はきっと多いはず。

普通の感覚だと、投資なんてめんどくさいんです。

選択肢は多ければ多いほど煩わしくて決められないんです。

日常でも気にせずにほったらかしたいんです。

となると・・・

選択肢はこの2つになります。

ズバリ、

バランスファンドか、全世界株式ファンド。

この2つ。

おすすめのファンドはこの2つ

SBI証券や楽天証券など、大手のネット証券で口座開設したら「投資信託」(ファンドという呼び方もある)という複数の投資銘柄がセットになった商品を選びましょう。

しかし、

投資信託は日本に数千本もあるんです!

こんなんどれにしたらいいか分からない・・・。

そこで、おすすめのファンドを2つ紹介します。

それは、

- eMAXIS Slim バランス(8資産均等型)

- eMAXIS Slim 全世界株式(オール・カントリー)

この2つです。

「eMAXIS Slim」という名前は、三菱UFJ国際投信株式会社が運営している投資信託のブランド名です。

eMAXIS Slimシリーズは「信託報酬の最安を目指す」という明快なブランドコンセプトにより、非常に人気があるブランドです。

信託報酬とは年間の手数料で、保有金額にそれぞれ以下の割合でかかります。(税8%込み)

- eMAXIS Slim バランス(8資産均等型) 0.1512%

- eMAXIS Slim 全世界株式(オール・カントリー) 0.1296%

上記の手数料は非常に安いため、数千万円保有しなければそこまで気にする必要はありません。

eMAXIS Slim バランス(8資産均等型)

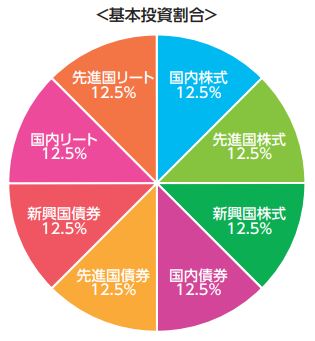

eMAXIS Slim バランス(8資産均等型)は名前の通り、株式や債券など8種類の資産がセットになったファンドです。コンセプトは、

「究極の分散投資」

こちらが割合です。

各資産が8つに均等割りされています。

大きなグループの割合は、

株式:37.5%

債券:37.5%

リート:25.0%

リートというのは不動産の投資信託です。

eMAXIS Slim バランス(8資産均等型)は例えば、「世界情勢により国内株式がイマイチだったけど、新興国株式が伸びてくれた」とか、「不況により株式の下落が大きかったが、債券が下落を押し止めてくれた」というように、あまり価格が上下しないように設計されたファンドなんです。

下落も穏やかな代わりに上昇も穏やかですが、「上下の波が大きいのは怖い」という人におすすめです。

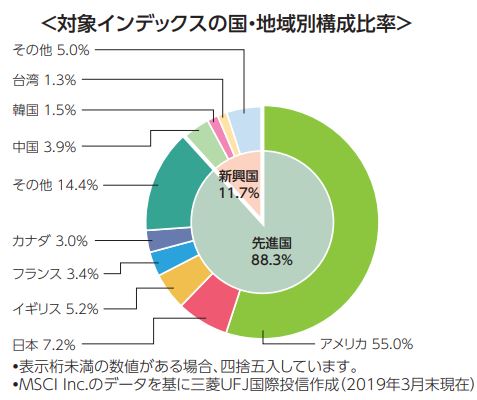

eMAXIS Slim 全世界株式(オール・カントリー)

eMAXIS Slim 全世界株式(オール・カントリー)は名前の通り、全世界の株式に投資できるファンドです。コンセプトは、

「まるっと世界の株へ投資」

こちらのようにアメリカを中心に、世界中の株式に投資できます。

先ほどの8資産は、資金100%の内、株式だけなら37.5%(12.5%×3)を全世界の株式に投資します。

こちらのオール・カントリーは、資金100%を、そのまま100%全世界の株式に投資します。

より長期で投資した場合、上昇が大きいのは株式と言われています。

ただし、価格の上下の波はこちらのほうが大きい。

最低でも10年投資できて、上下の波が我慢できる人はこちらが向いています。

バランス8資産と全世界株式はどっちがいい?

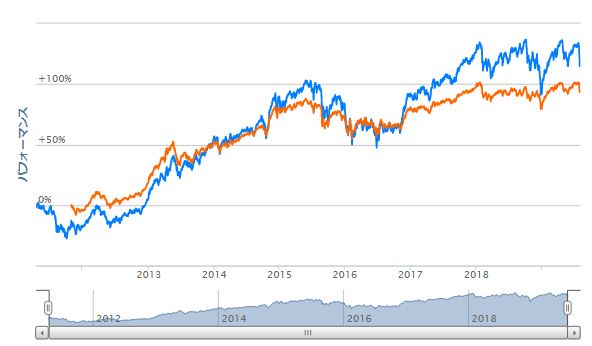

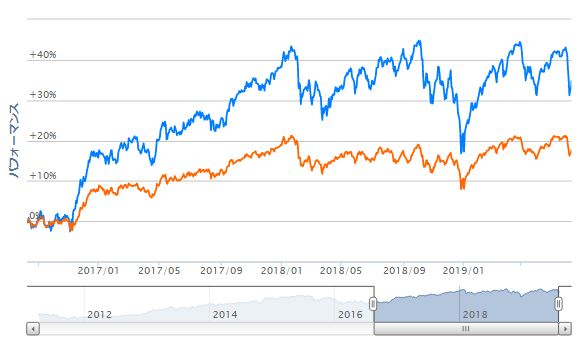

さて、では上記に紹介したバランス8資産と全世界株式はどのくらいリターンが違うのか?

チャートで比べてみましょう。

ただ、それぞれの商品は誕生後まだ日が浅いため、似た指数を採用している以下のファンドを代用します。

eMAXIS Slim 全世界株式(オール・カントリー) の代わりに⇒ 三井住友・DCつみたてNISA・全海外株インデックスファンド

eMAXIS Slim バランス(8資産均等型) の代わりに⇒ eMAXIS バランス(8資産均等型)

こちらは2011~2019年現在のチャート。

オレンジ:バランス8資産

青:全世界株式

やはり長期では青の全世界株式に分があります。

一般的に、10年、20年、30年と長期になるほど株式が有利と言われています。

こちらは2016~2019年現在の3年チャート。

全世界株式が上なのは変わらない。ただ、バランス8資産のほうが穏やかな値動きです。途中でやめちゃう人の多くが、下がったショックに耐えられないから。

値動きは穏やかなほうが続けやすいわけです。

さて、これを見てあなたならどっちを選ぶ?

・・・

ナニナニ?

ふむふむ。

そう、それでいいんです。

投資で大切なことは自分に合っているやり方、商品を選ぶこと。

そして、いい時も悪い時も変わらず長期で積み立てること。

他人が儲けたとか損したとか、そんなことはどうでもいいんです。

しっかりと腰を据えて投資と向き合っていきましょう。

つみたてNISA、iDeCo(イデコ)を活用しなきゃ損

積立投資を始めるなら、相性抜群なのが「つみたてNISA」

なぜなら運用した利益に税金がかからないから。

普通は利益の2割くらい国に持っていかれます。100万円利益が出たら20万円取られます。それが丸々100万円儲けになるので使わない手はない。

それにつみたてNISAは「金融庁が厳選したファンド」なので安心感もありますね。

もちろん、今回紹介した2ファンドもつみたてNISAに対応しています。

$$$

あとは、iDeCo(イデコ)もサラリーマンの所得税・住民税が減るのでおすすめです。

iDeCoをやる前と後の住民税の決定通知書を比べると驚くよ。

「こんなに税金減るんだ! もっと早くやっとけば良かった~」ってね。

ただ、iDeCoは商品がイマイチのものが多いから(金融機関による)、今回のバランスファンドか、全世界株式ファンドに近い商品がもし無かったら、元本確保型の商品(定期預金)でもOKだよ。運用の利益は増えないけど、税金は同じく安くなるんだ。

ぱたるのおすすめ記事

つみたてNISAもいいけど、iDeCo(イデコ)の併用がおすすめ。

投資資金が潤沢でないならiDeCo(イデコ)から使ったほうが税金が減るよ。