投資初心者の最大の敵「ボラティリティ」に対抗できるのはバランスファンド

普通の投資を始めようとしている100万人の皆さんへ

つみたてNISAやiDeCoや特定口座など、雑所得に分類される投機的投資(※)以外で、これから初めて投資をしようかと検討している日本人は何人くらいいるんだろう?

潜在需要含めても、まさか1,000万人もいまい。

『投資ってやったほうがいいのかな~?』

って、チラッと脳裏を掠めた人を含めると500万人~800万人くらいだろうか?

仮に500万人だとして、その内行動に移す人が2割としよう。約100万人だ。

その100万人に向けて書いてみたい。

「投資初心者はどういったアプローチで投資を始めたらいいのか?」ということを。

なんとなく噂で伝わってくるのは、「投資初心者は投資がうまくいかないとすぐやめるらしいということ」

それが本当かどうか分かりません。

ただ、もしそれが本当なら何が原因で、具体的にどうすればいいのか考えてみます。

当ブログは100万人にリーチできるような強力媒体ではないので、その内の数%にも満たないけど、まずは書いてみよう。

(※ 雑所得に分類される投機的投資=FXや仮想通貨、ソーシャルレンディングなど)

ぐるぐる回って敵はボラティリティだと気付いた

「投資初心者はどういったアプローチで投資を始めたらいいのか?」

過去記事にいろいろ理屈を書いたりしましたが、ぐるぐるといろんなところを回って思った結論を先に言います。

「投資初心者の最大の敵は大きいボラティリティ」なんじゃないかな。

例えば、ベテラン投資家なら『へ? この程度の下落で?』と思うようなそれほどでもない下落でも、初心者は、

『うわー!!うわー!!何これ? ヤバくない?ヤバくなくなくない? え? マジ?ちょっと~!(乱)』

とテンパって売ってしまう。

・・・

この話の続きをする前に、私が思考の道をぐるぐると回った一部の話に少しお付き合いください。

初心者だって長期投資の有効性は知っている

「投資初心者は投資がうまくいかないとすぐやめるらしい」

深い原因はさておき、表面的な理由は単純です。それは、

「価格が下がったら売っちゃうから」

または、売らないまでも投資をやめてしまうから。

過去記事でも書いています。

個別株なら傷が浅いうちに損切りするのはいいことです。

しかし、インデックス投資を始めた初心者が、何%下落するにせよ、簡単に売ってしまっては儲かるものも儲かりません。

じゃあ、なぜ投資初心者は売ってしまうのか?

「長期投資の有効性を知らないのか?」

「複利的効果があることを知らないのか?」

「その商品(銘柄)が良い商品(銘柄)であることを知らないのか?」

多分知っていると思います。知識としては。

なのに、何で売るのか?

人によりまちまちでしょうが、きっと多い答えは、

『その商品(銘柄)がほんとにいいのか自信が持てないから』

ではないでしょうか。

(中略)

実は、『その商品がほんとにいいのか自信が持てないから』というのは枝葉の要因だと考えています。

(中略)

投資初心者が理解するべきことは、「人の営みを理解すること」です。

(ぱたる)

上記過去記事の最後では、「世界中の人から湧き上がる欲望から生まれる成長を信じ、それを享受すればいいんだ」と結論付けています。

詳しくはこちら。

私は上記を真理だと信じているため記事に書きました。

ただ、改めて振り返って見ると、やはり難しいというか、ピンとこない人には伝わらないな、とも感じています。

理屈自体は、これ以上単純明快な理論があるだろうか、と今でも思っています。(私がすごいんじゃなくて、水瀬ケンイチさんがすごいのだ)

100万人に刺さる武器は強く多いほうがいい

初めて投資をする人は100万人くらいいるんじゃないかと、冒頭で言いました。

噂で耳にする、「投資初心者は投資がうまくいかないとすぐやめる」という人が仮に半分だとしましょう。約50万人です。

その50万人を救ってやろうなどと思い上がったことを考えているわけではありません。

ただ、ちょっとした「コツ」というか、考え方を知ることができれば、道を便利に歩くためのツールになるかもしれない。

そして、そのツールは人によって使い勝手はまちまちのはずです。

上記、「世界の欲望を信じろ・ツール」がブスリとハートにぶっ刺さる人もいれば、『は? 何それ意味わかんない』と素通りしてしまう人もいるかも。

良いツール(コツ=考え方)なら多いほうがいい。

その内の1つが、「商品(銘柄)はボラティリティが小さいものを選べ・ツール」です。

大きい下落はハートが耐えられない!

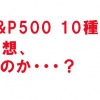

こちらは、以前暴落時の行動について書いたときの図です。

S&P500の過去10年ほどのチャートですが、暴落・急落の塊りが矢印のように13回もあります。

しかも、急落というのは1回下がって1日ではい終わり、っていうあっさり醤油スープみたいなもんじゃありません。ギトギトと何日にも分けて下がる、とんこつ背油スープ並みにしつこいことが多いんです。

こちらの表を見てください。上図を表にしたものです。「下落率」とは直近の高値から最安値まで。「下落回数」とは一塊の下落時に一度戻し、再度下げた回数。

| 回数 | 年度 | 下落率 | 下落回数 |

| 1 | 2009年 | 56% | 7回 |

| 2 | 2010年 | 17% | 3回 |

| 3 | 2011年 | 19% | 2回 |

| 4 | 2012年 | 9% | 2回 |

| 5 | 2012年 | 7% | 3回 |

| 6 | 2014年 | 6% | 1回 |

| 7 | 2015年 | 10% | 4回 |

| 8 | 2016年 | 11% | 4回 |

| 9 | 2016年 | 4% | 3回 |

| 10 | 2018年 | 11% | 3回 |

| 11 | 2018年 | 18% | 4回 |

| 12 | 2019年 | 7% | 3回 |

| 13 | 2019年 | 6% | 5回 |

緑色:-10%未満の下落

オレンジ:-10~-15%の下落

赤色:-15%を超える下落

マイナス10%以上の下落あたりで売りは加速していくようです。表の半分以上ですね。

右列の「下落回数」を見てください。一塊の下落でも、何日かに分けて下がったときの回数です。1回でも心理的不安は絶大なのに、5回とか下がると胃が痛くなったり、夜眠れなかったりしても不思議はありません。

上記、過去10年ほどの表では、「下落回数」の合計は44回も(!)あります。

投資をやる前に描いていた大儲けできる皮算用。

そこに、大きな下落の波がザブンザブンと押し寄せたら心が持ちません。

「世界の欲望を信じろ・ツール」を持っていても、握っていられずポトリと落とすかも。

だから、ボラティリティが小さい商品(銘柄)でまずは投資の基盤をしっかりと根付かせる。期間は2~5年くらいでしょうか。

そこで世間の急落を経験し、『自分ならもう少し高リスクの商品でも問題ない』と思ったらその後、別の商品を検討してもいいでしょう。

ボラティリティが小さい具体的な商品は?

さて、ではボラティリティが小さい具体的な商品(銘柄)とは何か?

教科書通りの答え方なら、「債券を含めた国際株式への分散投資」が定石です。

ただ、デメリットが1つあります。

それは、複数商品(銘柄)を保有することによって、トータルでリターンを考えられたらいいんですが、急落した個別の商品だけを売ってしまう可能性があるんです。

それを防ぐおすすめの方法は、「バランスファンド1本のみ」を買うことです。

例えば、低コストで人気の「eMAXIS Slim バランス(8資産均等型)」などになります。

著名な経済評論家には、バランスファンドを否定している人がいます。

理由の1つは、『均等に8資産分散されているのは意味がない』とか。もっともな意見だと思います。

他には、

『リターンが低すぎる』

とか、

『○○債券は不要』

とか

『○○REITは不要』

などの意見もあります。

いずれもそれなりの正当性があります。

ただ、私はそういった理論の正しさよりも、投資初心者が失敗せずに自分の投資基盤を築き、自分の投資プランを成功させることが最も大切なことであり、理論の正しさを証明するために投資をするわけではありません。

自分や自分の家族の幸せをサポートしない投資に意味はないでしょう。

VTとか世界株式はどうなの?

『VTとか世界株式(オール・カントリー)はダメなの?』という質問もあるでしょう。

「世界の欲望を信じろ・ツール」がしっかりとハートに刺さっていれば問題ありません。

ただ、世界株式はボラティリティが大きいです。

ちょっと下がっただけで投資自体をやめてしまう人が多いことを考えると、やはりボラティリティの小ささが重要なキーワードになります。

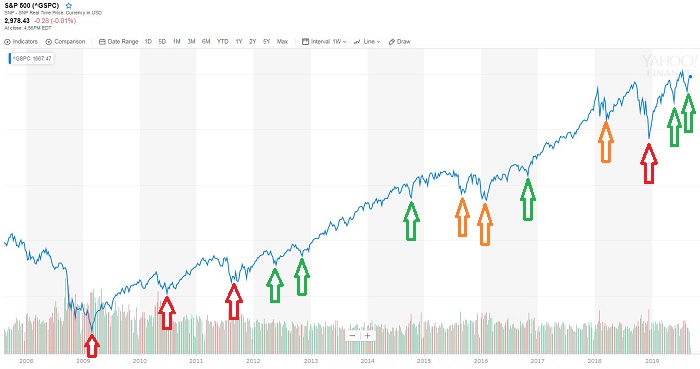

では、バランス8資産と全世界株式はどのくらいリターンが違うのか? チャートで比べてみましょう。商品は、長期間運用実績がある以下のファンドを代用します。

eMAXIS Slim 全世界株式(オール・カントリー) の代わりに⇒ 三井住友・DCつみたてNISA・全海外株インデックスファンド

eMAXIS Slim バランス(8資産均等型) の代わりに⇒ eMAXIS バランス(8資産均等型)

こちらは2016~2019年現在の3年チャート。

オレンジ:バランス8資産

青:全世界株式

値上がりしているのは世界株。ただ、これは過去のチャートを冷静に振り返っているから言えることです。

大きく下がっている局面では『一体どこまで下がるんだろう?』と不安で一杯なはず。

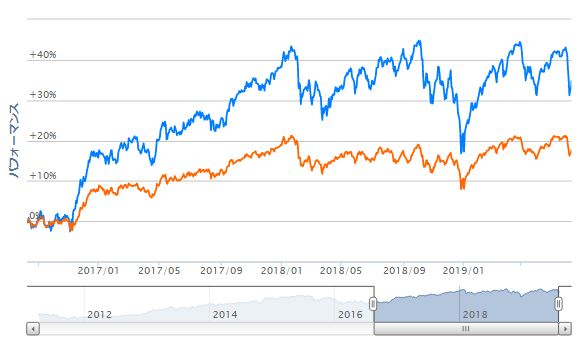

こちらは2011~2019年現在のチャート。

こちらも同様。バランス8資産のなだらかな値動きが心の平穏を保ってくれやすい。(絶対じゃないが)

上記比較はこちらでも紹介しました。

バランス8資産より値動きがなだらかなファンドもありますが、「コストが高い」とか「リターンが期待できない」などの根本的な問題があります。

ボラティリティという観点では、世界株式と同様に、株式のみのあらゆるファンドは不利になります。(S&P500指数やMSCIコクサイ指数なども不利)

ぱたるも保有してみて感じた

私も「eMAXIS Slim バランス(8資産均等型)」は毎月積み立てていますが、コアの投資商品にはしていません。

なぜなら、私の性格はハイリスクハイリターン志向で、投資経験も十数年と短くない。ある程度のボラティリティは心も資金も耐えられるからです。

ただ、「保有してみて初めて分かる」と感じたことがあります。

もし「eMAXIS Slim バランス(8資産均等型)」をポートフォリオの8割くらいにしていた場合、下落時に「圧倒的な安心感」があるだろうってことです。

私のポートフォリオのおける「eMAXIS Slim バランス(8資産均等型)」は全体の0.1%ほどしかありませんが、それでも日々の値動きを見ていてそう感じます。

仮に、8割じゃなくて3割くらいしかなかったとしても、安心感は大きいと思います。

これから投資を始めるあなた。

多くの投資初心者は、当初描いた皮算用がご破算になって去っていくようです。

もし、『自分もそうなるかも』と思うなら、ボラティリティを1つのキーワードにして銘柄選びをしてみたらいかがでしょうか。

関連記事

赤信号は渡るな。投資という名の車の運転はそれから。

投資額が少なければ失敗してもやり直せる!