PFFの売りチャンス!高値&ドル安で節税を狙う

なぜ今PFFを売るのか?

ー 2019年8月 ー

PFFの売りチャンスが訪れています。

私は米国株ファンド専門で投資をしており、基本はバイ&ホールド。

PFFもその例外ではありません。基本はね。

ではなぜ今PFFを売るのか?

それは、

PFFの価格上昇とドル安が同時期に来ており、今売ると実損がないのに、特定口座上で損失を出せて節税できるからなんです。

実損として顕在化しなければステキなプレゼントが!

米国株はドル高時に買い、ドル安時に売れば価格が同じでも損したことになります。為替差損というやつです。

特に日本円で買い、売却後円に戻したら本当に損をします。

しかし私の場合、事前に安くドル転しており、さらに売った後のドルでまた米国株ファンドを買うため実損は顕在化しません。

本来、毎年配当金や譲渡益で税金を取られる。現地税をやりくりしても計25%くらい持っていかれる。

しかし、実損は出てないのに特定口座上では損が出たことになる。

そうなると、何が起こるのか?

なんと、特定口座ちゃんから

『アイ・ギブ・ユー・カンプキン!』と、

損した分の還付金をプレゼントされるんです!

ヒャッホ~ゥィ♪ 嬉しいな~♪

ちなみに利益が多いときは相殺されます。得することに変わりはない。

税制損出し節税法の概要

この節税法は「税制損出し節税法」と私が勝手に名付け、こちらに概要があります。

PFFがこの節税法に適している理由。

この節税法のデメリットはチャンスがなかなか訪れないことだ。

元々この方法が頭にあってPFFを買ったわけではなく、途中で気付きました。「あれ?これ使えるぞ」と。

キャピタルゲインも期待できるHDVとかVYMとかSPYDではなく、平時はボラティリティが小さいPFFが向いているんです。

いくら節税できるのか?

では、具他的にいくら節税できるのか?

PFF5万ドル分としてシミュレーションしていきましょう。

5万ドルは仮ですが、下の為替レートは実際に私が売買したときの数字です。(ちなみに事前にエクセルに付けておかないと後が大変)

| 1ドルあたり | 円換算 | 差額 | |

| 平均約定為替レート | 110.94円 | 5,547,000円 | |

| 平均ドル転為替レート | 109.10円 | 5,455,000円 | |

| 2019年8月の為替レート | 106.20円 | 5,310,000円 | -237,000円 |

仮に、今年の配当金や譲渡益で「50万円利益」が出ているとします。

本来なら、50万円の25%で125,000円が国税庁に羽ばたいていきます。(25%は現地税を確定申告で半分にした計算)

ところが、-237,000円(5,310,000円 – 5,547,000円 =-237,000円)の損により、

(500,000 – 237,000) × 0.25 = 65,750円と、実際にかかる税金が安くなりました。つまり、

125,000円 – 65,750円 =59,250円も得になるんです。

イールドハンターはPFFも求めるか

現在は世界的な金利安。

お金がじゃっぶじゃっぶに余っている世界中の資産家は、高利回りを求めて日々さまよっています。

となれば、白羽の矢はPFFにも向かうことに。

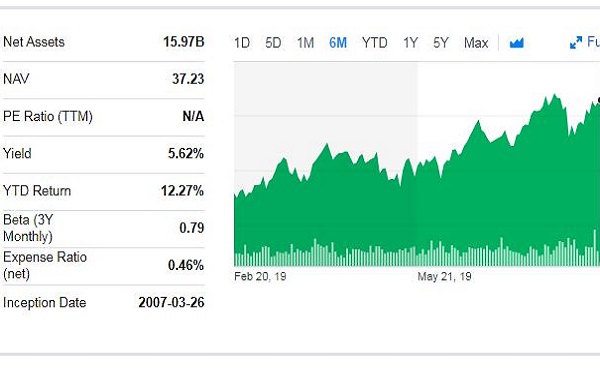

こちらは、PFFの6ヶ月チャート。

久しぶりの37ドル台到達です。

じゅるじゅるっ

いかん、よだれが。

もっと上がっちまえ。

本音はもう少し上がってほしい

本音を言えば、もう少しPFFの価格が上がってほしい。37.80ドルくらいに。

現在、為替面ではプラスですが、平均購入価格では少しだけマイナスなんです。

PFFから上がってくる毎月の上納金でとっくにペイはしてるけど、がめつい根性が出ている。

あまり欲をかくとロクなことにならんか。

実質金利的には1ドル104円台でもいい

もう1点。

実質金利的には今の為替レートは1ドル104円台でもいい気がします。

ただ、実質金利と連動する為替レートはあくまで長期のものなので、短期的にはもっと上振れしたっておかしくない。

もっとドル安になったほうが還付金パーティが盛り上がるのだが、これも欲をかくとロクなことにならんか。

参考記事

20日の夜は・・・

8月20日、22:30

NY市場が開きました。

主要3指数は揃ってマイナス。

お、PFFだけちょっとプラス。

むむ

売るか? ドカンと。

・・・

むむ

じわじわ上がってる。

・・・

むむむ

・・・

あとちょっとだけ欲をかこうかなww