HDVは6月の銘柄入替でエネルギーセクターの比率を下げる必要がある(2019年)

HDVは3・6・9・12月に銘柄入れ替えをする

「HDVはエネルギーセクターの比率を下げる必要がある」

なんて、タイトルに書きました。

そうすると、

『お前、何様だ』

『そういう人は個別株を買いなさい』

『確固たるエビデンスを出せ』

という話になります(笑)

HDVは3・6・9・12月に銘柄入れ替えをしています。そのときにより、ドラスティックに変えるときもあれば、僅かな影響のときもあります。

しかし何であれ、入れ替えの度にいちいちギャーギャーわめいているようじゃ、ETFを保有しないほうがいいでしょう。別のETFを買うか、そもそもファンドなどやめたほうがいいかも。

・・・

それでもHDVに関してはギャーギャー言いたい。

「S&P500にトータルリターンで負けていることはもちろん、ライバルのVYM、SPYDにも負けてるんだから、もっとマシな入れ替えして結果を出してくれ」

と。

HDVの入れ替えの基準や謎については過去記事でも紹介しています。

ギャースカ言ってもしょうがないことも書いています。(ブーメラン)

HDVの問題点は2つ

「HDVはエネルギーセクターの比率を下げる必要がある」、の話に行く前に、HDVが抱えている問題点(ぱたる考えの)を整理してみましょう。

私が考える問題点は以下の2つ。

① 配当率が下がっている

② ディフェンシブ力が下がっている

この2つは互いにリンクしている部分もあります。

① 配当率が下がっている

1つ目は「配当率が下がっている」こと。

以下は、ブラックロックとYahoo! Financeのサイトより確認した配当利回りの数字です。

3.27% (2019年4月30日 ブラックロックサイトより 過去12ヶ月分配金利回り)

3.27% (2019年5月29日 Yahoo! Financeより)

どちらも同じです。

この数字はサイトによって異なることがあり、どれが直近で正しいのか不明ですが、どのサイトでも参考値として捉えて問題ないと思われます。

2018年12月くらいからここ半年間は大体3%台前半を維持していますが、これが大問題です。

ライバルETFの配当率は、

SPYD 4.17%

DHS 3.42%

DVI 3.25%

VYM 3.05%

このあたりと比べてもHDVの配当率は並程度になっており、あえてHDVを選ぶ魅力が薄れています。(上記配当率は2019年5月29日 Yahoo! Financeより)

2017年、2018年前半は、HDVの配金利回りは3%台後半(3.6~3.8%)だったので、VYMとの差別化ははっきりと出来ていました。

直近の入れ替えで言えば、高配当のAT&Tが復活せず、並程度のJPモルガン・チェースが入ったことも大きく影響しています。

② ディフェンシブ力が下がっている

2番目が「ディフェンシブ力が下がっている」こと。

① 配当率が下がっている

② ディフェンシブ力が下がっている

この中で①も大事で、私がウホウホと騒ぎたい理由の1つですが、今回の「HDVはエネルギーセクターの比率を下げる必要がある」、については特に②の「ディフェンシブ力が下がっている」ことが大きく関わっていると思っています。

具体的には、2018年10月からWTI原油が73ドル前後から大きく下落し、一時43ドルまで下がりました。

それにより、HDVへの組入比率が高い、エクソンモービルやシェブロンが大きく下げており、現在WTI原油価格は60ドル前後まで復活したにもかかわらず、エクソンモービルなどはイマイチ株価が上がっていないんです。(シェブロンは少しマシ)

以前のHDVは基本的に、上がる時はS&P500に負け、下がる時はS&P500に勝つというディフェンシブ性を見せていました。

しかし、高比率のエネルギーセクターが足を引っぱったことにより、上がる時も下がる時もS&P500に負ける、しかもほぼ常負状態が続いたんです。(スラダン海南高校の逆ね)

政情不安、OPEC減産しても原油価格は上がらない

5月21日に、「7月以降の原油減産幅、6月のOPEC会合に持ち越し」とニュースが流れました。

トランプさんは原油価格の引き下げを求めているようですが、サウジアラビアを中心としたOPEC(石油輸出国機構)と、ロシアなどの主要産油国が減産での協調を進めているようです。

日経ニュースでは、

5月19日の会合は主要産油国の閣僚が出席し、7月以降の協調減産の枠組みについて話し合った。サウジのファリハ・エネルギー産業鉱物資源相は「政情不安のベネズエラやイラン制裁など供給の先行きは不透明だ。需要面でも不確実性がある」と述べ、減産の見直しについて引き続き議論が必要との認識を示した。

このようにコメントしており、減産や政情不安が漂っているのに原油価格は大して上がっていきません。

アメリカがシェールオイルにより輸出大国になったことも大きく影響しているんでしょうが、原油の需給は大きくパラダイムシフトしてきていると感じています。

エクソンモービルやシェブロンの株が、近々に紙くずになるなんて思っていませんが、HDVのエネルギーセクターの比率は下げたほうがいいんじゃないか、というのが私の考えです。

HDVのセクター比率

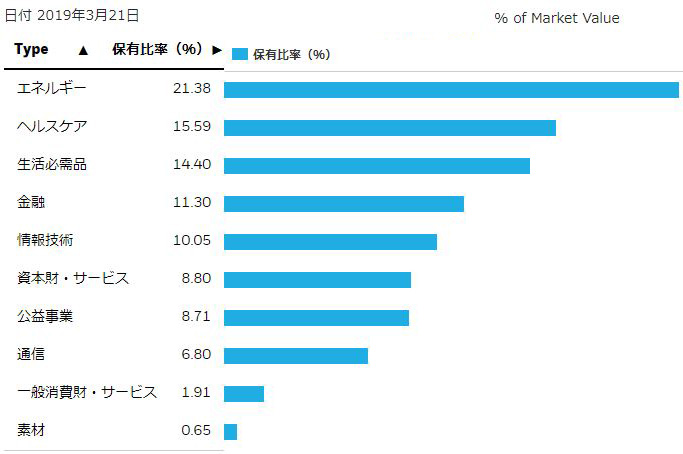

現在のHDVのセクター比率を見てみましょう。

エネルギーセクターが19.66%と1位。

2017年(左側)と比較してみます。

| 比率 | 2017年 | 2019年 |

| 1 | 生活必需品 | エネルギー |

| 2 | エネルギー | ヘルスケア |

| 3 | コミュニケーション・サービス | 生活必需品 |

| 4 | テクノロジー | 金融 |

| 5 | ヘルスケア | テクノロジー |

時期によりますが、エネルギーの比率が2位の時もありました。

こちらは、2019年3月時のもの。組入銘柄が変わらなくても評価額の変動によって比率も変わるようです。(公益と資本財が入れ替わっている)

エネルギーは何位だったらいいのさ?

じゃあ、具体的にエネルギーセクターは何位に、何%下げたらいいのかは分かりません。

ただ、

ヘルスケア

生活必需品

まず、この2つのセクター比率を上げること。

高配当を維持しつつ、株価の大幅下落を食い止めたい。

米国ヘルスケアには「薬価引き下げ」や「国民皆保険」問題による株価下落の懸念もありますが、長期に渡る下落ではないと考えています。

それと、

公益事業

不動産

この2つも上げてもいいのでは。

不動産なんか現在ゼロ%ですが、SPYDによりディフェンシブ力が低くないことが分かります。

テクノロジーは5位くらいに入れておきたい。上昇局面のブースターになるし。

そうなると、エネルギーは6位より下ってことか。

謎の指数なんだから動かしちゃえ!

HDVが採用している指数は、「モーニングスター配当フォーカス指数」というものです。

以下は、モーニングスター株式会社のアメリカ版サイトの、モーニングスター配当フォーカス指数の内容を翻訳したものです。

モーニングスター®配当金

Morningstar®Dividend Indexファミリーは、配当支払株式を追跡する一連の商品を提供しています。

(中略)

アプローチの技術は、企業の持続可能性に重点を置いたインテリジェントな配当インデックスをもたらし、よりスマートなウェイトスキーマを使用し、投資のスケーラビリティを最大限に高めます。

(中略)

モーニングスターのエクイティアナリストは、

(中略)

ビジネスおよび財務分析を行います。

(中略)

Morningstar®Economic Moat™Rating、Uncertainty Rating、およびDistance-to-Defaultなどの分析と独自の指標を基盤として、配当の質を反映した配当指標を作成します。

持続可能性の探究

当社のDividend Indexファミリーは、投資家が現在の利回りと配当の成長を適切にバランスさせ、長期の現金収益を重視しています。

配当指数の一例は、モーニングスター配当フォーカスインデックス。これは、健全な財務健全性と平均以上の配当性向を維持できる能力を備えた高品質の米国企業へのエクスポージャーを提供します。独自の指標を使用してスクリーンを適用し、アナリストが競争上の優位性と財務上の安全性のためにこれらの支払いを維持できると考えている企業を見つけます。

う~ん、謎すぎる!

こちらでも謎について説明しています。

これだけ意味不明なら、ゼロ%の不動産セクターをぶちこんでもバレないでしょ(笑)

まとめ

いち素人がウッホウッホと騒ぎましたが、薄っすらと同じように思っているHDVホルダーは多いのではないでしょうか。

私が書いたプロセスはさておいて、

- ディフェンシブ力は今のままだが、配当率を上げる

- 配当率は今のままだが、ディフェンシブ力を上げる

- ディフェンシブ力も配当率も上げる

の、どれかをやってくれ! 頼むぜブラックロックよ!

関連記事

2018年9月の銘柄入替でAT&Tが消えた件

HDVの謎を追ったシリーズ