投資で成功する秘訣=「長期投資できる環境を整える」

投資で成功する秘訣は何だと思いますか?

『アセットアロケーションの選択』

とか、

『分散投資』

とか、

『豊富な資金力』

とか色々ありますね。どれも間違っていません。

ただ、私が大事にしていることの1つで、「長期投資できる環境を整える」ということがあり、これは意外に軽視されているのではないでしょうか。

長期投資できる環境を整える

「長期投資できる環境を整える」とは、広義では色々ありますが、今回は狭義として「短期的な相場に過敏に反応して売買しない」という定義で捉えたいと思います。

以前見たニュースでは、日本人の投資スタイルは基本的に安く買って高く売ろうとする短期売買であり、結果として多くの人がうまくいってないようです。

人は弱いものです。

どうしても周りから入ってくる雑音に囚われて売買してしまうもの。

そこで今回は特に「買い」の部分を考えます。

投資で成功する秘訣

↓

長期投資できる環境を整える

↓

短期的な相場に過敏に反応して買わない

↓

じゃあ、どうするか?

・・・

それは、

「ドルコスト平均法で買えばいい」です。

『なんだ、そんなことか』と思いましたか?

すでに投資をしている人には今さらですが、「ドルコスト平均法」の有用性を改めて考えてみたいと思います。

ちなみにこれが当てはまるのは、インデックスの分散投資であって、分散してない個別株などはこの限りではありません。

ドルコスト平均法は必ずしも良いわけでもない

ドルコスト平均法とは、一定の間隔で、一定額を買い付けていく手法です。

『ドルコスト平均法はリスクが少なく、リターンが高い投資手法です』などと、投資信託を販売している銀行員もいるようですが、そんなことはありません。ドルコスト平均法はリスクが少なく、リターンが高いという根拠はありません。

ドルコスト平均法のメリットとして、『安いとき多く買えるからメリットがあり、高いときに少なく買える(高値掴みしない)のもメリットだ』とよく言われますね。

しかし、実際にドルコスト平均法と一括投資した場合の期待値は同じです。(あくまで理論上の期待値のことです)

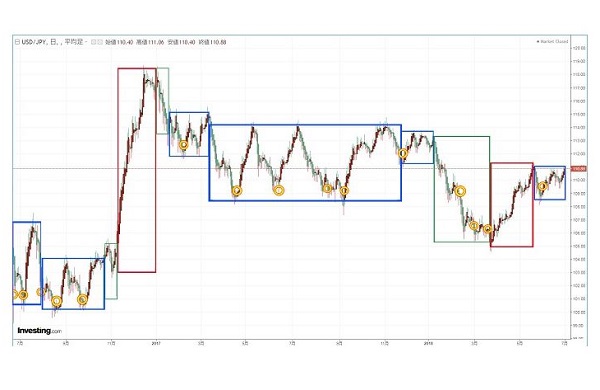

むしろ米国株価指数の投資なら、例えば直近10年なら早ければ早いうちに「一括投資」したほうがリターンがいいことがチャートを見れば分かります。

また、「一括投資派」とは別に、「安値買い派」もいるでしょう。

『俺は人とは違う。最安値で大きく買って、相場を見ながら再度○○ショックが来たらそこでも最安値で買う。最後は最高値で売るつもりだ』という自信があるなら、ドルコスト平均法はパフォーマンスが悪い手法です。

実際、ドルコスト平均法の否定派は多くいると思いますし、その考えも理解できます。

ぱたるはドルコスト平均法をおすすめする

じゃあ、米国株ブログである当ブログでも一括投資を推奨するかと思いきや、私は基本的にドルコスト平均法をおすすめします。

理由は、周りから入ってくる雑音を無視して「機械的に買い付けできる」からです。

「○○ショックが来たら最安値で買って、最後は最高値で売る」というのは机上の論理であり、現実的ではないと思っています。

また、一括投資は、100万円くらいの、また働いて貯めればなんとかなる程度の金額なら全く問題ないと思います。

しかし、3000万円だったり、5000万円だったり、退職金や遺産などの一括投資はおすすめできません。買った直後に高値掴みしたことが分かり、その後株価が低迷することはままあることで、精神的ショックが大きすぎるからです。

投資は理論を整えるよりも、自分の感情を整えるほうがよほど重要ではないでしょうか。

「機械的に買い付けする」ことが、長期投資できる「環境を整える」の部分であり、自分の性格や知識、経験など良いところも悪いところも「システムに委ねる」=「環境を整える」につながると思っています。

もちろん、「自分の知識や経験の良いところ」もシステム化されるわけですからマイナス面もあります。

ただ、机上の理論と、実用性、有用性は別物だと私は考えており、ドルコスト平均法は自分の経験からも有用性が高いと考えています。

ドルコスト平均法の真のメリットとは?

ドルコスト平均法は『安いとき多く買えるからメリットがあり、高いときに高値掴みしないのもメリットだ』というのは間違いだと言いました。

じゃあ、結局のところメリットは何なのか?

前述したことをまとめると、

- システム化できるため、長期投資が実践できる

- 高値掴みしたときのショックが少ない

メリットはこの2つということになります。特に1ですね。

というか、メリットのほぼ9割が1です。

お前しつこいな、と言われるかもしれませんが(笑)、もう一度言います。

多くの日本人は長期投資ができてないようです。だったら自分自身を「型」にはめて、長期投資ができる体制を整えることが賢い選択だと思いませんか?

5分類の買い方のうち自分はどれ?

ドルコスト平均法や一括買いなど、それぞれの買い方をまとめてみます。

自分はどれなのか? そして今後もそれでいいのか? 変えるべきなのか?「長期投資が続けられる」ヒントになるかもしれません。

分けると、以下に分類されると思います。

① ドルコスト平均法の良し悪しを分かった上でやっている。

② 一括投資のほうが優れているので、ドルコスト平均法はやっていない。

③ 自分は安値買いの高値売りができるはずだから、ドルコスト平均法はやっていない。

④ ドルコスト平均法の良し悪しは分かってないが、何かに良いと書かれていたのでやっている。

⑤ ドルコスト平均法と安値買い、一括買いを組み合わせている。

①は問題ありません。相場の急落でも落ち着いて長期投資を続けられるでしょう。

②の一括投資も、数千万円の高額でなければ問題ないでしょう。数百万円でもそれが虎の子のお金なら、慎重に考えたほうがいいです。長期投資どころか、超短期で退場するかも。

③安値買いは自分はできるのか? それは試してみるしか答えは出ません。やりたい人はやってみましょう。ただ、戦略転換する柔軟性も持っていたほうがいいかも。

④の「何かに良いと書かれていたのでやっている」はダメです(笑) だって、腹落ちしてないわけですから、急騰急落に振り回されます。腰を据えた長期投資ができるマインドじゃありませんね。

⑤はミックス買い。私はこれです。ミックスしても長期投資はできると思っているのでやっています。しかし④のように振り回されるならやめたほうがいいです。「私は基本的にドルコスト平均法をおすすめします」と言ったのはそういう意味です。

まとめ

分散やポートフォリオも大事ですが、長期投資も大事です。

今回は、投資で成功する秘訣のほんの一部ですが、システム化による有用性を改めて考えてみました。

ドルコスト平均法の良し悪しについては過去記事でも書いています。

皆さんはどう感じたでしょうか?

・・・

投資初心者の方も、そうでない方も、自分の頭で考えて投資戦略を決めることをおすすめします。

そうしないと壁に当たった時に問題解決できないし、なにより楽しくないしね。長期投資なんだから楽しまなきゃ!

関連記事

理論上の期待値は同じでも、深い谷から復活する場合は一括投資よりもドルコスト平均法がいい