楽天iDeCoの唯一の弱点はバランスファンドが「しょぼい」こと

iDeCo(イデコ)は証券会社によって商品がまちまち

実質利回りが15%以上あるiDeCo(イデコ)は、お得な節税効果により、サラリーマン投資家にとって第一優先で利用したい制度です。

しかし、iDeCoはつみたてNISAと違って証券会社により商品がバラバラ。

iDeCoは、スイッチングといって途中で商品を変えることはできますし、証券会社も変えられるので、変な商品を掴んでしまっても途中で変えることが可能です。

でも、商品を変えるのは面倒だし、古くから買っていれば安く買えていることも多いので、頻繁な商品変更はおすすめしません。

今回は、私も利用している楽天証券のiDeCoの唯一の弱点、「バランスファンドの品揃えがいまいちだ」っていう話しをしたいと思います。

iDeCoなら楽天とSBIの2択だ

大手ネット専業証券と言ったらマネックス証券や松井証券、カブドットコム証券の選択肢もないこともないですが、これら証券会社に飛びぬけたメリットはなく、2019年現在は、楽天証券とSBI証券の2強と言っていいでしょう。

楽天証券は積立投資で楽天ポイントがゲットできたり、管理画面が見やすいのが強み。

SBI証券は、ネット専業証券で売上、利益、シェア共にナンバーワンで、商品数の豊富さ、住信SBIネット銀行との連携などを強みとしています。

iDeCoの利用でも、この2社のいずれかにしておけば間違いないでしょう。

楽天とSBIの違い

では、iDeCo(イデコ)における楽天とSBIは何が違うのか?

細かな点はありますが、大きなポイントを見ていきましょう。

| 楽天証券 | SBI証券 | |

| 年金方式の給付 | 5年以上20年以下の期間 | 5年または10年 |

| 年金+一時金の給付 | ○ | × |

| 基本商品の豊富さ | ○ | ◎ |

| バランスファンドの商品力 | △ | ○ |

基本的に楽天が負けているところはほぼありません。

ただ、バランスファンドに強い魅力を感じている人はちょっと注意が必要です。

なぜなら、楽天iDeCoのバランスファンドはいまいちだからです。

楽天とSBIのバランスファンド比較

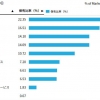

楽天のSBIのバランスファンドはどう違うのか、見てみましょう。上の黄色は楽天。下がSBI。並びは信託報酬(消費税10%込み)の安い順で、赤字は0.2%以下。

| 証券会社 | ファンド | 信託報酬 | 株式・債券比率 |

| 楽天 | 楽天・インデックス・バランス(DC年金) | 0.207% | 株式15、債券85 |

| 楽天 | セゾン・バンガード・グローバルバランスファンド | 0.610% | 株式50、債券50 |

| 楽天 | 三菱UFJ DCバランス・イノベーション(KAKUSHIN) | 0.660% | 株式5、債券75、その他20 |

| SBI・セレ | eMAXIS Slim バランス(8資産均等型) | 0.154% | 8資産均等型 |

| SBI・セレ | iFree年金バランス | 0.1749% | 株式50、債券50 |

| SBI・オリ | DCインデックスバランス(株式20) | 0.187% | 株式20、債券80 |

| SBI・オリ | DCインデックスバランス(株式40) | 0.198% | 株式40、債券60 |

| SBI・セレ | SBIグローバル・バランス・ファンド | 0.209% | 株式39、債券57、その他4 |

| SBI・オリ | DCインデックスバランス(株式60) | 0.209% | 株式60、債券40 |

| SBI・オリ | DCインデックスバランス(株式80) | 0.220% | 株式80、債券20 |

| SBI・オリ | iFree8資産バランス | 0.242% | 8資産均等型 |

| SBI・セレ | セゾン・バンガード・グローバルバランスファンド | 0.61% | 株式50、債券50 |

| SBI・オリ | SBI資産設計オープン(資産成長型) | 0.748% | 株式40、債券40、その他20 |

| SBI・オリ | 野村DC運用戦略ファンド | 0.88% | 株式4、債券61、その他35 |

※ 証券会社で除外予定の商品や信託報酬が1%以上の商品は推奨外で除外、ターゲットイヤー商品も実績不足から除外とします。

※ SBI・セレ=SBIセレクトプラン。SBI・オリ=SBIオリジナルプラン。

SBIのほうが数が多いですが、重要なのはそこではありません。ポイントは、

- 楽天には信託報酬0.2%以下のファンドが1つもない。

- さらに株式50・債券50のファンドは信託報酬が高い。

この2点が問題です。

今の時代、よほどリターンがいいファンドでない限り、信託報酬は0.2%以下が常識になりつつあります。

30代からiDeCo(イデコ)を利用すれば運用額は1000万円にもなるので、信託報酬の安さがリターンに大きくかかわっていきます。

唯一、信託報酬が0.207%とマシな一番上の行の「楽天・インデックス・バランス(DC年金)」のアセット比率は株式15、債券85と保守的です。

債券の中身は、総合債券=バンガード・ グローバル・ボンド・ インデックス・ファンド。株式の中身は、VT=FTSEグローバル・オールキャップ・インデックスと、内訳は悪くない。

これはこれでいいんですが、アセット比率は15:85なのであまり人気はないでしょう。人気なのは株と債券の半々です。

結論は、「楽天証券のiDeCo(イデコ)には、まともなバランスファンドが1つもない!」ってことです。

トータルでは楽天も負けてない

さて、上記の結果を受けて楽天のイメージは悪くなったでしょうか?

良くはないでしょうが、人によっては依然として楽天が有利です。

なぜなら、楽天にはいい株式ファンドや債券ファンド、REITがあるため、それらを自ら好きな割合で組み合わせたらいいからです。

iDeCo(イデコ)では複数の商品を自分の好きな比率で運用できます。

前項で書いたように、将来の受け取り方式ではSBIが不利です。

確かに商品数ではSBIが有利ですが、楽天にもバランスファンド以外は対抗馬がきちんとあります。

リバランスを面倒と思うかどうか

トータル評価では楽天も全然負けていません。

ただ、バランスファンドに非常に強い投資意欲があり、かつ複数のファンドのリバランスを面倒と思うなら、楽天は不利になるんです。

『とにかく何も考えずにほったらかしたい! それもバランスファンド1本でやりたい!』

となると、SBIのほうがいいかもしれませんね。

ぱたるはバランスファンドを評価している

私は「eMAXIS Slim バランス(8資産均等型)」を特定口座で積み立てていますが、下落時もボラティリティの小ささがとっても安心感があるんです。

特に、投資初心者が脱落しない仕組み作りのポイントはボラティリティの小ささだと思っています。

100%債券ではインフレに弱いため、バランスファンドは投資初心者はもちろん、リスク許容度が低いベテラン投資家にも適しているのではないでしょうか。

こちらでは、過去10年で44回の急落があり、投資をやめてしまうほどのメンタルにダメージを与えた犯人はボラティリティだと書いています。

SBIはいつになったら給付方式を合わせてくるのか?

SBIは王者らしくいつもどっしりと構えています。

大抵は楽天などが動いたら、それに合わせて値下げ等をしていきます。

さて、SBIはiDeCo(イデコ)の給付方式をいつになったら他社に合わせてくるのか?

そこを合わせてきたら、iDeCoにおいてはSBIに死角はありません。

しかし、待っていても時間はただ過ぎるだけ。

冒頭でも説明したように、iDeCoは、スイッチングといって途中で商品を変えることはできますし、証券会社も変えることができます。

悩みすぎてやらないよりはどっちでもいいから始めることをおすすめします。時は金なりですね。

来年の住民税の決定通知書を見て税金がガクッと安くなったことをイメージできれば、悶々と悩むのは時間とお金の無駄だと気付けます。

商品は、節税効果が同じようにある「元本確保型=定期預金」だっていいわけです。

元本確保型ならSBIにも楽天にもあります。

関連記事

NISAをやる前にiDeCoから。

老後の2000万円問題があるならiDeCoの掛け金上限を上げてくれ!