ぱたるのポートフォリオ公開 2019年9月[ETF・投資信託]

ぱたるのアセットアロケーション 2019年9月

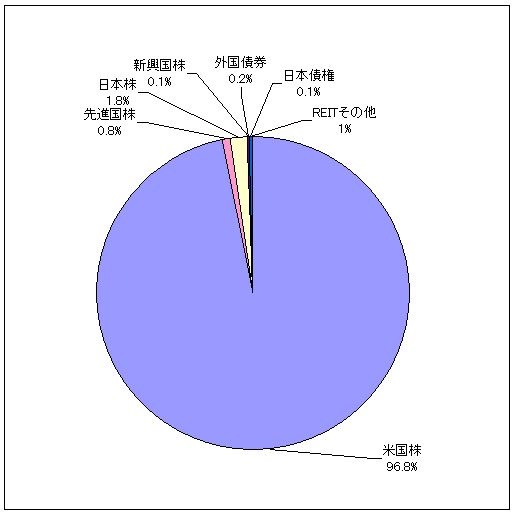

2019年9月末時点の、私のアセットアロケーションとポートフォリオを紹介します。

まずはアセットアロケーションから。(アセットアロケーションとは資産配分の大分類。ポートフォリオは小分類)

前回3月の投資信託編で紹介したときは米国株の比率が96.1%でしたが、現在は増えたかな。

前回記事はこちら。

2019年9月現在のアセットアロケーション。

米国株の比率は96.8%

前回から0.7%増えました。(先進国とはアメリカと日本以外の先進国のこと)

『アメリカだけに偏るのは怖い!』っていう考え方もありますね。

私は経済発展的にはインドやインドネシアに期待していますが、何せ投資環境がアメリカは抜群にいい。

もしかしたら、将来アメリカがGDPで中印に抜かれて3位になっても投資先はアメリカが一番ベターかも。日本はそのころ12位くらいかな。

ちなみに、このグラフはリスク資産のみのデータであり、私の総資産ではありません。他には円預金とドル預金がありますが、それらはこのグラフには入っていません。

預金比率は資産全体の3割ほどです。

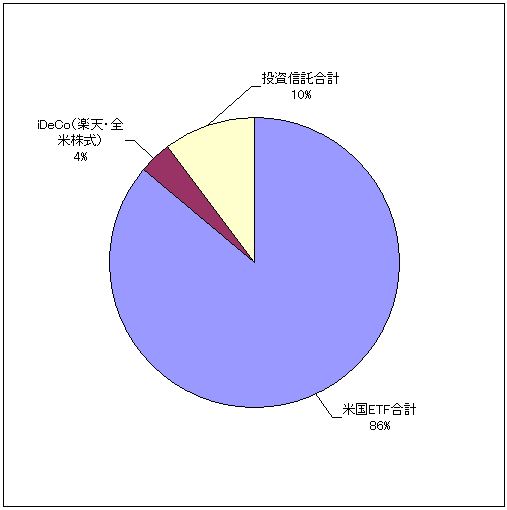

ETF・投資信託比率

次は、ETFと投資信託、iDeCo(イデコ)の比率です。

前回は全体の87%がETFでした。

ETF・投資信託・iDeCo比率2019年9月現在。

ETF比率は86%とやや減少。

「ETF 対 投資信託」みたいな企画をたまにやります。そのときはほとんど投資信託が勝つにもかかわらず、私はETF派です。

あれ? 何度かその理由はブログに書いているはずですが、そこにフォーカスしたことなかったかな?

ないなら今度書いてみよう。

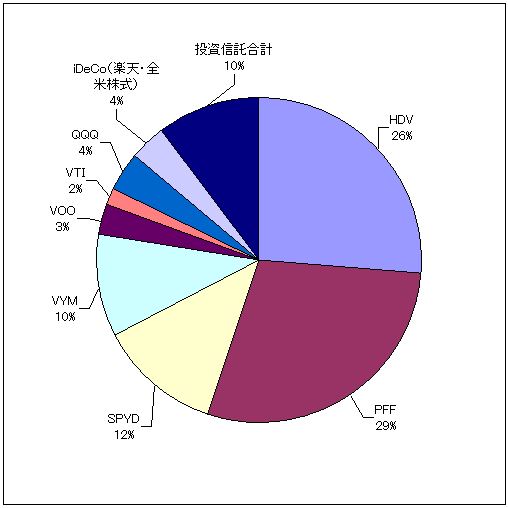

ぱたるのポートフォリオ 2019年9月

次はポートフォリオ。

2019年9月現在のポートフォリオ。

比率1位は「PFF」2位は「HDV」

来年2020年あたりは「SPYD」と「VYM」が比率をかなり増やしている予定。理由は「HDVと倦怠期に入っているから」

HDVの9月の銘柄入れ替えで「AT&T」を戻したのは評価しますが、ディフェンシブ性は下がった。

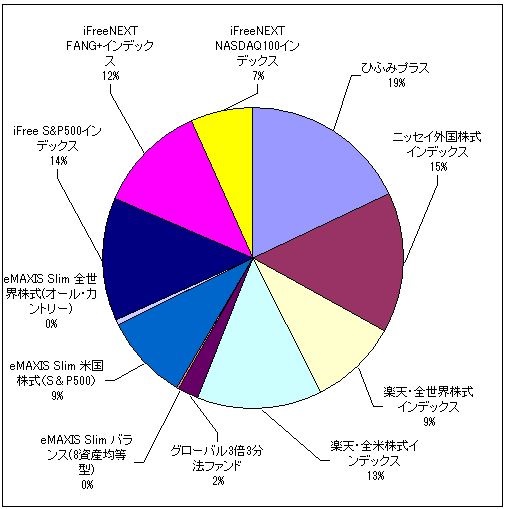

こちらは投資信託だけの2019年9月現在のポートフォリオ。(上図の投資信託10%に当たる部分)

比率1位は前回同様「ひふみプラス」2位は「ニッセイ外国株式インデックス」

そして期待の星は「グローバル3倍3分法ファンド」こいつは今後が超楽しみだぜ。

比率が0%となっているのは積み立て開始から日が浅く、小額なので1%未満のためです。

ここに、9月26日リリースされた「SBI・VOO」が仲間に入る予定。

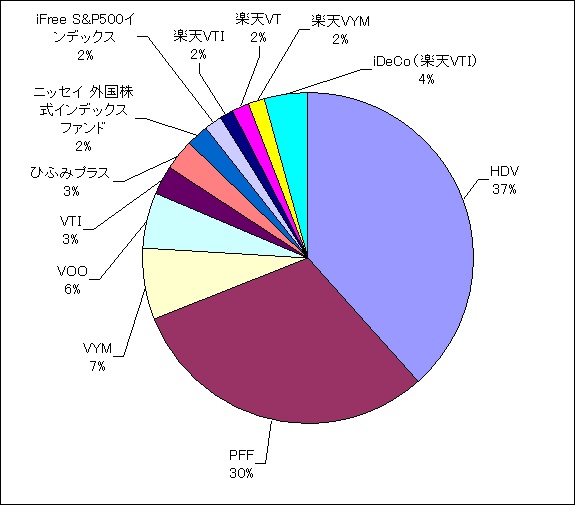

こちらは2018年5月時点のポートフォリオ。

このころはHDVが一番多かった。SPYDはまだない。

ポートフォリオの含み損益率

以下は2019年9月末時点(1ドル107.80円計算)の含み損益率です。(配当率は2019年9月現在)

| 銘柄 | 含み損益率 | 配当率 |

| PFF | 0.73% | 5.59% |

| HDV | 6.06% | 3.31% |

| SPYD | 1.09% | 4.70% |

| VYM | 5.04% | 3.12% |

| VOO | 19.98% | 1.98% |

| VTI | 17.10% | 1.85% |

| QQQ | 4.74% | 0.79% |

| ひふみプラス | -3.76% | – |

| ニッセイ外国株式インデックス | 8.05% | – |

| 楽天・全米株式インデックス | 8.60% | – |

| iFree S&P500インデックス | 10.14% | – |

| iFreeNEXT FANG+インデックス | -8.94% | – |

| 楽天・全世界株式インデックス | 2.38% | – |

| eMAXIS Slim 米国株式(S&P500) | 2.45% | – |

| iFreeNEXT NASDAQ100インデックス | 1.15% | – |

| グローバル3倍3分法ファンド(1年決算型) | 10.23% | – |

| eMAXIS Slim バランス(8資産均等型) | 3.30% | – |

| eMAXIS Slim 全世界株式(オール・カントリー) | 1.67% | – |

| iDeCo(楽天・全米株式) | 4.93% | – |

現時点で黒字はプラス。青字はマイナス。

VOOが一番含み益がいいので、「さすがVOO!」と思いがちですが違います。

単に昔買って放置しているだけです。米国株は右肩上がりです。当然昔に一括買いした銘柄のリターンが高くなります。

最近こつこつ買っているSPYDの含み益が低いのもまた当然の話。VYMよりHDVのほうが含み益が高いのも、HDVを最近買ってないから。

そして大きなポイントが為替です。上記は9月末時点の1ドル107.80円計算しています。

私の場合、約定平均レートが約111.0円(ETFのみ)で、実際のドル転平均レートは約109.5円です。

つまり、私のリスク資産はほぼドル建てであり、為替が円高に大きく振れれば上記の含み益率はあっと言う間にマイナスへ転落します。逆に115円とか円安になれば大きくプラスになります。

ポイントをまとめると、

- 円表記の数字は為替次第でプラスにもマイナスにも変わる。

- 米国株のような右肩上がりのファンドを積み立てると、高値で買ってしまうからリターンの上がりが鈍い。

- 米国株のような右肩上がりのファンドを昔に一括買いしているとリターンは高くなる。

- ETFは配当金をゲットしているので、実際のリターンはもっと高い。

ということになります。

なので、上の表を見て、『VOOがいい』とか『SPYDはダメだ』とかは全く関係ないので、数字に騙されないでください。

・・・

他に気になった銘柄は・・・

・・・

QQQ! ダメじゃん!

QQQはしばらく買ってないのにリターンが悪い。最近NASDAQイマイチだもんね。

投資信託に関しては、相変わらず「ニッセイ外国株式インデックス」の安定度が高いのに引き換え、「楽天・全米株式インデックス」の情けないこと。

たしかに積み立てが古いのはニッセイ外国株式なので、リターンが高くなりがちだけど、それでも積み立て開始時期に1年も差はない。楽天VTIがダメなのは隠れコストのせいだけなんだろうか?

・・・

私が投資信託を心の底から信用してないのはこういうとこなんだよな。投資信託に1億円かけるには躊躇するがETFにはそれができる。今は1億ないけどさ。

ただ、「グローバル3倍3分法ファンド」だけは違います。こいつは7ヶ月間で10.23%のリターンです。2~3年積み立てているニッセイ外国株やiFree S&P500よりいい。

中期のポートフォリオ戦略

今後、中期のポートフォリオ戦略ですが、特に大きくは変えません。中期は大体5年くらいが目安かな。

PFFは節税のため売りたかったけど、ドル高になって機を逸してしまった。今年もまだ3ヶ月ある。チャンスは狙う。

それとも、節税が難しいようなら、マイナスの「ひふみ」と「iFreeNEXT FANG+」で損出ししようかな。再度買い戻すほどこの2つに未練もないか・・・

年末までには結論を出そう。まあ、申告分離課税の損益通算は3年間またげるので、来年考えてもいいけどね。

2020年はARCCを買うタイミングを探すでしょう。

買い方については、景気後退しようが、爆上げしようが買い方は変わらない。

「ドルコスト平均法&逆張り買い」です。

ただ一点、変える可能性があるのは「グローバル3倍3分法ファンド」の比率。このファンドは今後大幅に買い進めるかもしれません。

関連記事

グローバル3倍3分法ファンドは債券バブルの崩壊でどこまで下がるだろうか?